오늘은 최근 주식을 흔들었던 서브프라임 테마 속에 나타나는 다양한 용어를 알아보는 시간으로 하겠습니다 ^^

신문을 펼쳐도 뉴스를 읽어도 이제 경제를 마주칩니다. 그리고 경제를 알아야지 배워야지 하지만 쉽게 다가 갈 수 없죠. 왜냐하면 엄청난 영어로 도배 되어있어서 지래 겁을 먹고 마주하기 힘들죠. 무슨 암호문도 아닌데 한문장에 하나씩 영어용어가 쓰이니 너무나 힘들겟죠. 사실 필자도 용어를 쓰는 것을 좋아하지만 용어를 좀 더 쉽게 전달 하는 것이 또 다른 공부가 아닐까 하며 이렇게 경제용어 사전을 함께 공부해보도록 할 것입니다.

이 용어를 알고 적용하는데 있어서 서브프라임 사태는 매우 중요합니다.

서브프라임이라는 말은 프라임이라는 말에서 부터 출발합니다. 미국이 집을 살 때 돈을 빌릴 떄 등급을 평가 할 때는 프라임과 서브프라임으로 크게 나눌 수 있습니다-Alt-A라는 등급도 있습니다만 설명을 위해 생략합니다.-

프라임이라는 말은 들어도 무언가 고급스러운 말을 느낄 수가 있는데요. 트랜스포머에 나온는 대장도 옵티머스 프라임이라는 것처럼 이 등급은 대출을 해주더라도 돈을 못받는 경우가 거의 없는 등급입니다.즉, 소득이 일정하고 일정한 자산을 가진 그룹이죠. 반대로 서브 프라임 등급은 대출금을 못받을 수도 있는 등급이죠. 대게 소득이 없거나 직장이 없는 경우의 등급입니다

7. MBS(Mortgage Backed Securities,주택저당증권)

MBS는 금융기관이 주택을 담보로 만기 20년에서 30년짜리 장기대출을 해준 주택 저당채권을 대상자산으로 하여 발행한 증권으로 자산담보부증권(ABS)의 일종이다. '주택저당채권 담보부증권'이라고도 한다. 그리고 금융기관들은 이 주택을 담보로 20~30년동안 자금을 빌려준 뒤에, 이 담보권을 가질 겁니다. 쉽게 말해 내가 K은행에 집을 사기 위해 대출을 받고 은행은 내가 산 집을 담보로 잡는 권리를 금융기관에서 소유한다는 것입니다. 그런데 은행과 같은 금융기관이 다른 대출을 위해 목돈이 필요하다면 일정 기간 매달 약간의 현금이 들어오는 담보권을 가지기보다 팔고 싶어 질 것입니다.

그렇다면, SPC(유동화중개회사,쉽게 채권을 사는 회사)라는 곳에 도움을 받습니다. 말 그대로 SPC라는 곳은 부족한 논두렁에 물을 주위 사람들에게 수소문 해주는 역할을 해줍니다. 세밀하게 들어가 30년 뒤에 다 받을 수 있는 창고를 담보로 해서 MBS를 발행해서 많은 투자자들에게 MBS 상품을 조각내서 팔게 됩니다. 그렇다면 금융기관은 SPC를 통해 현금을 만들게 됩니다.

A은행에서 제가 주택을 담보로 잡고 4000만원을 빌리고 이 빌린 돈을 20년동안 원리금(이자+원금)을 준다면, A은행에서 SPC를 통해서 이 주택을 담보로 증권으로 조각내어서 다른 많은 투자자들에게 팔게 되는 것입니다. 이 투자자들은 조각의 크기 만큼 담보를 보상받을 권리도 있겟죠?

그렇다면 은행등 금융기관들은 이러한 상품을 좋아할까요? 음, 제가 금융기관의 운영진이였다고 하더라도 MBS라는 금융상품을 만들어서 현금화(유동화)시키고 또 대출을 해줬을 톄니까요. 또한 투자자 입장에서도 주택이라는 담보가 있는 증권이라면 충분히 투자하기 매력 적이었을 것입니다. 그렇지만, 투자하는 상품에는 그 사람의 빚 갚을 수 있는 능력(채무이행능력)이나 매월 수익을 알 수 없었기에 서브프라임에 대한 대출도 늘어난 원인중 하나라고 생각합니다. 즉, MBS,주택저당증권에서 부터 서브프라임 사태의 도화선이 불 붙은 것이죠^^

8. CDO(Collateralized debt obligation,부채담보부 증권)

CDO의 별명을 짓자면 MBS 라는 레고 조각을 뭉쳐서 만든 레고 장난감이라고 보시면 됩니다. 부채담보부증권(영어든 한글이든 어려워보이는건 마찬가지네요^^;,그러나 알고보면 쉽습니다)이라고 불리는 것은 아까 말햇던 MBS나 회사채-회사에게 돈빌려준 대가로 받는 증권-,금융기관의 대출채권 등을 섞어서 만든 파생상품 꾸러미입니다.

MBS에 주로 투자하는 투자자(사람이 될 수도 있고 다시 금융기관이 될 수도 있습니다 ^^)가 있다고 합시다. 그렇다면 MBS가 조각이지만 너무나 많아서 복잡하고 금융기관과 마찬가지로 현금이 없다고 해봅시다. 그렇다면 MBS를 하나로 묶어서 다시 조각을 내어서 다른 투자자들에게 팔 것입니다. 그렇다면 아까 MBS와 마찬가지로 현금을 얻고 또 자기가 가진 커다란 MBS가 부도나도 조각내어 팔았기 때문에 위험도 줄어들게 됩니다.

CDO도 상당히 좋은 금융상품이었지만 왜? 폭락의 원인이 되었을 까요? 레고 조각 하나 하나는 튼튼한지 안튼튼한지 알 수 있었지만 레고 상자 안에 든 아무 조각들을 집어서 만든 레고 장난감이 튼튼한지 안튼튼한지는 더욱 알기 힘들었을 것입니다. 그래서 신용평가를 하는 곳이나 금융기관에서도 정확한 위험을 알 수 없었으며 단순히 수리적 계산(사실 엉터리였지만)을 토대로 AAA와 같은 우량등급을 매기게 되었습니다. 그리고 높은 등급을 받은 이 CDO들은 상당히 매력적인 상품이 되었으며 많은 금융기관에서 거래되었고 다시 CDO들은 다른 CDO와 결합해 새로운 CDO가 만들어 지게 되었습니다.

9. CDS(Credit Default Swap,신용부도스왑)

신문에서 보면 이탈리아 시장이 출렁 거렸다..... CDS수치는 최고치로 올라가 투자자들에게 불안심리를 안겨주었다.

라고 종종 보게 됩니다. CDS 수치? 왜 수치가 올라가면 투자자들이 불안해 할까?

CDS를 쉽게 해석하는 방법은 이 수치는 이 국가나 기업이 부도날 확률이라고 보면 됩니다. 그런데 CDS가 왜 서브프라임과 관련있을까요? 그것은 위에서 말한 CDO의 위험이 CDS로 변신되기 때문입니다. CDO 속에 이 CDO에 돈을 갚아야 하는 사람들이 부도를 낼 가능성이 있을 것입니다. 그것을 뽑아내서 CDS라는 상품을 만들었습니다. 이 상품을 파는 사람은 만약 CDO 속에 돈을 갚아야 되는 사람이 부도가 나도 위험을 다른 기관이나 시장에 팔았기 때문에 위험에 노출 되지 않습니다. 반대로 생각하면 CDO 속에 갚는 사람이 성실히 돈을 갚으면 보험료를 지불 한 셈이니 수익은 줄어들겟죠. CDS는 MBS,CDO로 만들어지는 동안에 위험한 자산이지만 좋은 평가등급을 받아서 서브프라임 사태라는 재앙을 만들어 낸것입니다.

출처 : 네이버 지식사전, 매경닷컴, 대한민국 정부, 한국 경제

서브프라임 특집을 끝내며..

지난 필자의 블로그에서 2009년 9월 11일에 쓴 글을 그대로 써서 붙입니다.

http://www.cyworld.com/marketwizard/2970798

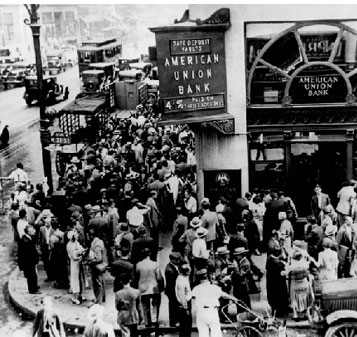

서브프라임 모기지 사태는 MBS->CDD->CDS로 넘어오는 과도한 레버리지 확장과 미래를 계산할 수 있다는 블랙-숄츠 이론의 붕괴는 페니메이와 프레디 맥이라는 국책 모기지 기업을 곤란에 빠트리면서 시작되었다. 물론 이러한 기업의 위협이전에 부동산 가격의 소폭의 감소가 그 이유였다. 마치 중국 서부의 나비의 날개짓이 미국 동부의 허리케인이 되어 나타나는 것 처럼 말이다.

우리는 비로소 시간이 지나면서 거품이 무엇인지 저평가가 무엇인지 안다. 그리고 휘황찬란한 파티를 즐기고 황무지가 된 자리를 보면서 깨닫는다. 다시는 버블에 뛰어들지 않겠다고.. 그러나 이러한 후회는 아름다운 여인의 춤사위처럼 춤을 추는 자산시장이 되면 그저 먼 기억 저편으로 연기처럼 사라져 버린다. 그래서 과거를 공부하는 것이고 과거사는 이러한 역사적 가치를 둔다. 물론 이전의 사람들과 지금의 사람들의 본능과 심리는 다른것이 없다. 그렇기에 현재에 현명한 선택을 하려고 해도 이전에 실수한 사람들의 선택처럼 되는 경우가 많다. 그러나 과거를 통해서 통찰을 얻는다면 잘못된 실수를 미연에 방지할 수 있는 넛지적 계획을 세울 수 있을 것이다.

지금은 경기 침체다. 그러나 투자시장은 이상하게 밝게 빛난다. 그러나 경기 침체에는 많은 분석가들은 경제를 비관적으로 보고 투자시장에 들어가는 것 또한 회의적이다. 그러나 이러한 똑똑한 선택을 하는 사람이 많다면 역발상을 이용할 기회다. 종종 개인들의 매수패턴도 역발상을 띄는 경우가 많다. 과거엔 개인들은 언제나 최악의 수를 둔다고 생각했지만 이러한 가설은 나의 오만한 생각에 비롯된 것이었고, 실제로 검증해본 결과 일정 투자철학을 가진 개인들은 기관이나 외국인 투자자에 뒤지지 않는 성과를 Outperform 해낸다. 조심스럽게 말하자면 경기 침체기엔 우량한 주식을 끌어 모으고 호황에 다다랏을 땐 과감하게 파는 것이 옳다.

그러나 분명한 것은 이러한 보유 기간중에는 호황과 불황의 연속되는 뒤바뀜을 알기 위해선 지난 금융위기가 어떻게 발생하였고 몇몇 위험 요소가 제거 된 것을 인지하고 그리고 잠재적 위험요소에 대한 평가와 Hedge Solution을 설정해놓는 것은 글로벌 금융자본주의로 제편되고 있는 지금, 필요한 행동이 아닐까?

http://www.cyworld.com/marketwizard/2970798

ps . 당시 2년 전은 상당히 비관적인 장세였습니다. 다만, 오늘날은 활황으로 사료되고 많은 기업분석가, 투자자들이 낙관적인 입장을 표명하고 있습니다. 반면, 2년전 비관론을 외쳤던 사람들은 너무 많은 투자손실이나 설명이 엉터리로 증명되기도 했지요. 저는 둘다 틀리다 맞다 틀리다고 논하고 싶지 않습니다. 비생산적이니까요. 그러나 부글부글 끓는 물도 더 이상 열이 전달되지 않는다면 쉽게 식어버리듯 자산시장은 너무 한쪽으로 치우치지 않았나 생각합니다. 비오는 날 우산을 준비해주세요 ^^

감사합니다.